双碳目标叠加国产替代,关注“风光储一体化”带来的四大投资机会

2022-03-28 胖猫 【 字体:大 中 小 】

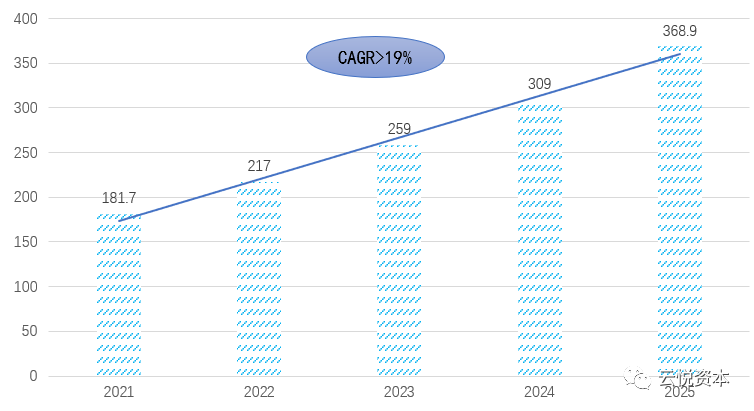

1:以IGBT为代表的功率半导体器件即将迎来高速增长,预计2025年市场规模达368.9亿元,国产替代机会巨大。

2:风光储一体化电池市场规模千亿,光伏电池片和风电叶片等新材料和工艺创新活跃,重点关注HJT光伏电池、多晶硅冶金法以及用于风况测量的激光雷达传感器等技术和工艺的创新。

3:中国温控(热管理)设备市场规模在178亿左右,预计2025年将达331.5亿元,市场处于雏形阶段,专注于新能源系统温控技术的创新类企业存在较大机会。

4:风光储一体化作为新型电力系统的更为稳定的架构,提升了发电侧的运营成本,一切利于降低TCO(总体成本)的技术和新的商业模式均存在着新的投资机会。

根据IEA(国际能源署)预测,全球光伏和风能在总发电量中的占比将从目前的7%跃升至2040年的24%,随着可再生能源得到大力发展,风光储跨入新时代,我们认为需要重点关注功率半导体器件、新型材料、系统设备及创新的技术与商业模式。

风光发电碳排放量较少的特点,极为贴切地符合双碳目标,风光作为新能源发电当中主力军,在总发电量中占比加速,中国2021年“风光”发电量占全社会用电约11%,2025年预计能达到16.5%,但是风光发电并入电网侧存在一系列问题,不同于传统的能源发电,风光发电容易受风力、光照强度、温度等因素的影响,以格尔木地区某50MW光储电站数据为例,在晴天和阴天的最大输出功率与日实际发电量差额,分别达到10.4MW和9.82万KWh,造成了发电的间歇性和波动性等问题。

一系列风光发电的问题,导致了储能的加入,其能够在出电低谷时输出电能,在出电尖峰时存储电能,极大提高能源利用的有效性,并且解决了“十四五”之前的电网消纳问题以及由此导致的“弃风弃光”的现象。

我们认为,目前各地出台的风光强行配储的政策,对于风光发电及运营企业来说,未来电源侧必须单独配备储能,例如风电场在采购风机时必须搭配一套储能系统,意味着在发电侧增加了电源度电的成本,压缩了其利润还加大了电力风险,必须通过产业链的技术革新和国产替代进行降本和提高安全性,因此衍生出一系列机会。

一、 风光储给予IGBT、电容和电感类核心功率半导体器件迎来国产替代新机遇

随着风光储一体化的快速落地,逆变器作为一体化产业链中的核心部件,主要职责是在风光发电并入电网的过程中的直流电变转换为交流电,以及将电网中的交流电转变为直流电储存在储能电池中,在风电、光伏和储能系统成本分别占5%、10%和20%,而IGBT/电容/电感占了逆变器原材料约36%的成本份额,与此同时市场以欧美日企业为主导,我们根据风光储从2021年至2025年的需求规模,假设毛利率在30%左右测算,发现2021年至2025年的市场规模在181.692亿元至368.928亿元左右,CAGR在19.4%。

图表 1 IGBT、电容、电感市场规模

具体的情况为:

1)IGBT核心技术大多为欧美IDM半导体企业主导,以英飞凌为代表的CR5厂商占比超7成,国内起步较晚并且工艺基础相对薄弱。

2)电容方面,薄膜类电解电容技术门槛较高,不易突破,目前以松下、基美为首的日欧美厂商市场占比超60%以上,集中度较高;铝电解电容,虽然日本厂商占比超50%,台湾和韩国也占一定份额,但是随着日系厂商逐渐退出中低端产品生产,在此类领域具备一定的机会。

3)电感市场集中度目前较高,以胜美达、TDK等日系大厂为主,占据全球40%-50%的市场份额。

我们认为,国内IGBT/电容/电感厂商具备成本优势,加之国内逆变器厂商对上游的扶持,以及近年来政策的推动下,IGBT/电容/电感国内企业在新能源细分领域存在机会,以IGBT为例,可重点关注以设计生产中低压类IGBT,且应用于风力发电、太阳能等新能源细分领域的企业。

二、风光储迎来材料技术变革,改善新型一体化系统经济性、稳定性和安全性

风光储一体化中,材料作为一体化解决方案中核心构成,在风光储中占成本比较大,它的降本和安全性改善能够吸引更多的发电厂商使用一体化解决方案。

我们观察到,光伏组件中的光伏电池成本占比约65%,异质结(HJT)作为光伏电池未来的最新趋势,其降本的路径极为清晰,制造设备端和辅材都有机会。我们发现HJT辅材中低温银浆目前在HJT电池中占比为24%,全球主要供应商为日本的京都电子。国内供应商处于起步阶段,国产化率仅为20%左右,并且市场增速较大,任何新秀都有崛起可能。根据HJT低温银浆全球市场将从2020年的86吨升至2025年需求1654吨,我们以8500元/kg来计算,市场在2025年可达140.59亿,5年CAGR保持80%。

除了光伏电池结构和材料,我们更进一步往上游研究,发现多晶硅的“冶金法”提炼工艺又有转土重来之势,冶金法的工艺要比改良西门子法简单很多,综合电耗也低许多(大约22度/公斤,改良西门子法最优也在65度/公斤左右),具备投资少、建设周期短、生产成本低的多重优势。

此外,储能电池占风光配储成本的60%左右,是降本的关键,我们以2021年全年发电量81,121,80Gwh来计算,根据国家能源局预估的2021年风光占发电量比11%,参考国家能源局2020年统计的风光平均利用小时数为1500小时,假设弃风弃光的情况基本不存在,根据近期各地方政策风光配储能在2025年占比20%左右,假设放电时常2小时,我们可以推测出风光的储能电量为237.96GWh,在风光目前占总发电比不高的情况下,仍然远远大于电动汽车的2021年累计装机量186GWh,已经形成的潜在规模效应的降本空间巨大。未来随着风光储一体化推动下的储能迎来大规模的批量生产,规模效应下的降本是必然趋势。

如果我们假设全社会发电量4年CAGR5.5%,推测出2025年风光的储能电量为442GWh,参考2020年EPC中标,假设根据储能的建设成本为1.5元/Wh和60%的电池占储能比,预计2025年风光配储的电池市场超千亿。

目前主流的磷酸铁锂电池,存在一定的安全隐患,在安全性的考虑上,其他品类的电池例如钠基电池、新型液流电池等都也成为了可考虑的选项。虽然风光渗透率不高,短期还是以磷酸铁锂为代表的电化学电池储能为主,长期来看可能存在别的替代,但是电化学类电池仍会发挥其日间调节的功能。

另外,叶片做为风机成本占比较大的零部件,约占23%,是风机厂商降本的关键。叶片降本的主要机会在于其4大原材料:大梁、基体、芯材和涂层,这些原材料基本由国外企业主导。例如大梁类材料中,未来主要趋势是碳纤维增强复合材料(CFRP)叶片,目前由国外的维斯塔斯(Vestas)占市场80%以上的份额,我们认为可重点关注其背后的碳纤维产业链,有助于叶片的成本下降和碳纤维的国产替代。

我们总体认为,风光储材料技术逐渐迎来更多的创新选项,不管是光伏、储能还是风电方向,都可孵化出一系列有竞争力的厂商,需主要关注利用新型廉价材料进行技术创新的企业,和其背后的产业链。

三、“风光储安全保镖”温控设备即将迎来爆发

风光储一体化的推进,驱使温控设备增长,一方面是在由于我国的风电资源主要分布在西部和“三北”地区,极为不均匀,所以需要建设大规模的电网进行跨区输送,升压站将同步增加。为保证升压站的安全和稳定运行,必须使用专用的温控设备来控制环境物理参数;另一方面,是一体化后储能的安全性问题,储能的锂电池安全性一直被诟病,需结合温控设备的热管理来维持电池的可靠性,避免因运行环境管理不善而带来的安全性风险。

温控设备具有多种技术路径,包括风冷、直接和间接液冷和相变材料冷却,风冷方案是市场较为成熟的方案,现在市场初期来看相比于液冷更具优势,国内市场格局上英维克占据绝对优势。

为了测算风光储一体化所带来的温控设备类市场规模,我们以之前推测出2025年风光的储能电量为442GWh作为基本数据,同样参考2020年EPC中标,假设储能的建设成本为1.5元/Wh,温控设备(热管理)投资规模是储能建设规模的5%,推测出2025年温控设备(热管理)市场规模在331.5亿元,根据之前计算到的2021年风光的储能电量为237.96Gwh,我们得出2021年温控设备(热管理)市场规模178亿元,4年CAGR在16.78%左右,并且还未加入风电的升压站的数据,市场增速和规模还是相对有吸引力。

图表 2 温控设备(热管理)市场规模

因此,我们认为,由于风光渗透率目前较低,并且风光储一体化才开始落地的缘故,温控设备行业目前产能并未完全激活,行业格局目前仍处于雏形,推测未来长期的竞争格局将有较大的变动机会,尤其是在专注于电力系统细分领域中的温控创新技术类企业存在较大的机会。例如目前所知的相变材料冷却这个技术路线中,可能跑出来竞争力较强的公司。

四、风光储一体化推动降成本技术与新商业模式的突破

其实在风光储发电侧,硬件技术上除了之前提到的电子元器件、材料等技术更迭降本外,还存在诸多其他种类的新型技术,例如安装在风力发电机组仓顶端的激光雷达遥感测风的装置,可以节省立海上测风塔高达数百万的成本;风电叶片的智能故障检测传感器装置,能大幅降低运维成本增长;此外,储能除了提到最主流的化学储能技术外,其实还有压缩空气储能、熔盐储能技术等,都具备大容量的储能功能并且成本较低。

当然在软件层面,目前也有类似智慧风光储一体化运营管理类软件企业,他们能够利用算法进行发电计划、电量时移、系统调频和削谷填峰等,在效率端减少一体化系统的成本。

商业模式上,金融资本、电源企业、风光储企业共同联合,可以通过共享、租赁、合资等模式,最大幅度的降低投资的风险,根据不同区域的调频调峰设计不同级别的储能方案,实现以最低的投资换取最大的收益,拿共享储能商业模式为例,不再需要每个风光电站都加装储能设施,经电网调控,储能电站可以和周边多个风光电站进行交易,实现多元化应用。

我们认为,未来随着更多的风光储一体化落地,在降本的推动下,将催生众多新技术和新型商业模式的公司,可重点关注在一体化新型系统中商业模式创新和技术创新型企业。

猜你喜欢

团车造车,王多鱼看了都说好

280

280

“不确定性”来袭,电商重新厘定供应链价值

852

852

小米汽车再曝猛料,19万就能买到,可信吗?

899

899

乳企纷纷开启“零碳”标签,再不跟上就晚了

743

743

接连翻车,新能源车企营销为何失效?

905

905

高通去“苹果化”:正式进军汽车芯片

350

350

比亚迪对部分车型再次调价 上调幅度3000元-6000元

873

873

2022中国智能电动汽车基础软件研究报告

664

664

进军新能源汽车行业,「智行盒子」打造B端市场专属用车,满足乘客出行需求

275

275

困在软件里的大众集团

748

748